まだまだ先は長いですが、積立投信をやっていて、そこそこお金が貯まってくると気になるのが「出口戦略」

投資すること自体が目的ではなくて、いずれ貯まったお金を取り崩しながらFIRE生活を考えているのだから当然ですよね。

自分の場合、FIRE後の積立投資の崩し方についてはもう考えていて、「FIRE4%ルール」を愚直に実践しようと思っています。

RIFR4%ルールに基づき取り崩す

実は運用で増やした投資信託の取り崩し方は学術的に結論が出ています。

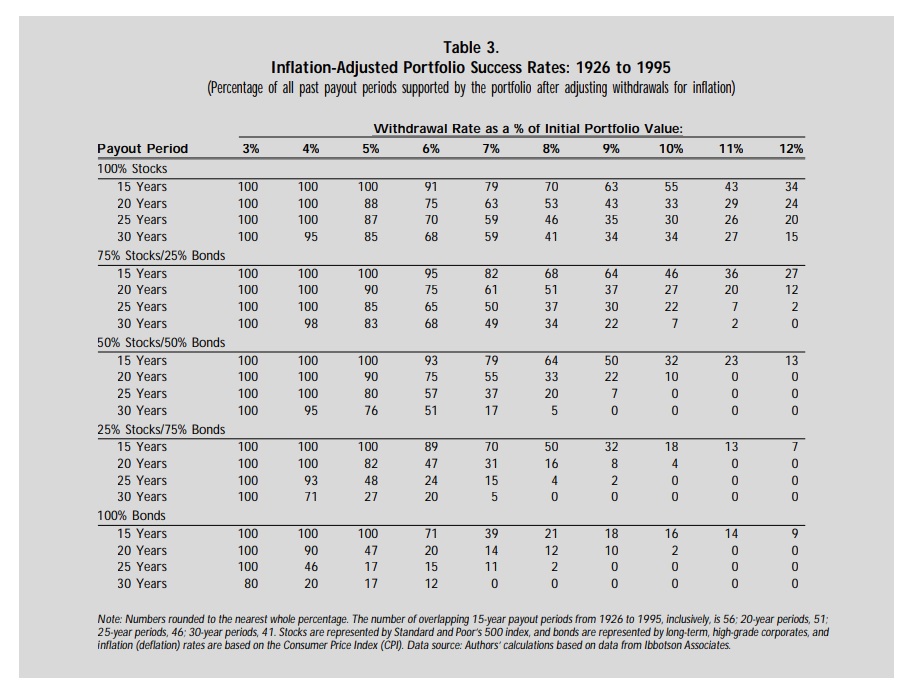

1998年にトリニティ大学の教授が発表した「Retirement Savings: Choosing a Withdrawal Rate That Is Sustainable(退職貯蓄:持続可能な引き出し率の選択)」という論文によると、株式(S&P500)の投資比率を100%として、当初の投資資産額の4%の金額で毎年取り崩した場合(1,000万円保有していたとしたら40万円ずつ取り崩す)、資産が尽きる30年以内に資産が尽きる確率は5%であるとされています。

なお、3%ずつ取り崩すと30年以内に資産が尽きる確率は0%です。

上の表は、論文からの引用で、以下の通りの意味を示しています。

横軸の「%」は取り崩し率。

Stosksは株式(S&P500)

Bondsは債券(長期高格付社債)

縦軸と横軸の交わった「100」などの数字は資産の残存確率。

アセットアロケーションは株75%、債券25%

アセットアロケーションを株75%、債券25%にして、毎年4%ずつ取り崩した場合、98%の確率で30年後に資産は無くなりません。

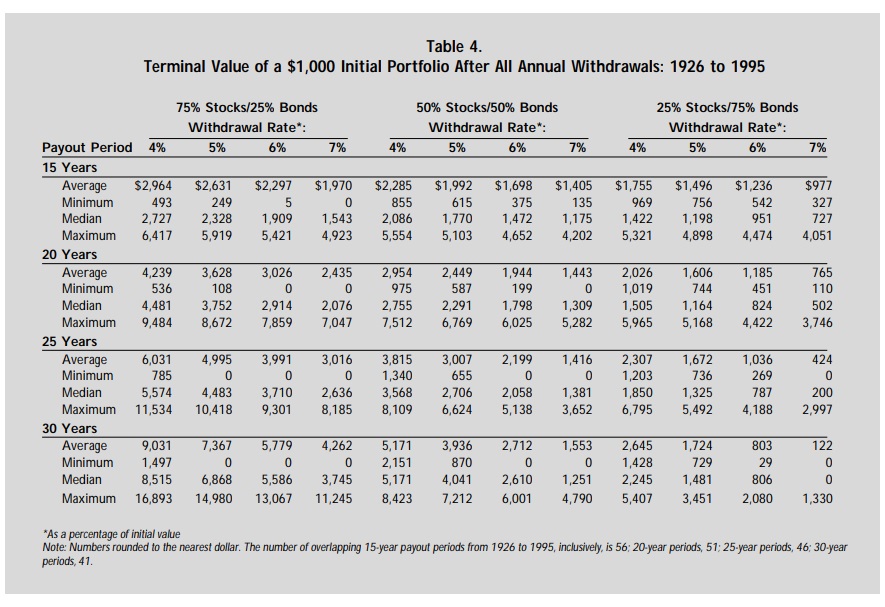

75%を株式、25%を債券として、30年間運用した場合は、平均で当初の1,000ドルが9,031ドルに、最低でも1,497ドルとなり、資産がなくならないどころか逆に増えるということが分かっています(下表参照)

日本人の場合は為替を考慮する必要あり

今回の取り崩し方で一つだけ気にするべきこと。

それは日本人の場合為替を考慮する必要があるということです。

上記論文はアメリカのもの。

だから再現しようと思ったらドル建てで考える必要があります。

まず、当初資産額は円建てでなくドルに換算して把握すること。

例えば取り崩し開始時の保有資産額が1,500万円で、ドル円為替レートが150円なら10万ドルが当初資産として把握すべき金額になります。

取り崩す金額もドル建てで換算する必要があるので、10万ドルの4%なので4,000ドルが毎年取り崩し可能な金額となります。

ドル建てなので円高になったら取り崩し可能額は円建てでは低くなりますし、円安だと多くなります。

例えば上記の例でいうと、1ドル100円なら40万円の取り崩しが可能ですが、1ドル200円なら80万円の取り崩しができることになります。